Comment acheter des actions Caixa (CAIXY) en France 2024.

Anciennement Criteria CaixaCorp, CaixaBank, SA est une multinationale espagnole de services financiers. Grâce à ses filiales, elle propose des services bancaires et financiers (services d'assurance, de gestion d'actifs et de cartes de crédit) en Espagne et dans d'autres parties du monde. La banque est basée à Valence, mais avec des bureaux à Madrid et à Barcelone. Suite à sa fusion avec Bankia en mars 2021, CaixaBank est devenu le plus grand prêteur d'Espagne en valeur de marché.

Les actions de la banque sont cotées à la Bolsa de Madrid et font partie de l'indice IBEX 35. Ce guide vous explique comment vous pouvez acheter des actions CaixaBank en toute confiance et la raison pour laquelle vous déciderez peut-être de le faire, en tenant compte de certains facteurs fondamentaux.

Comment acheter des actions CAIXY en 5 étapes faciles

-

1Cliquez sur le lien ci-dessous pour vous rendre sur eToro et vous inscrire en saisissant vos coordonnées dans les champs requis.

-

2Indiquez toutes vos informations personnelles et remplissez un questionnaire sommaire à titre informatif.

-

3Cliquez sur "Dépôt", choisissez votre méthode de paiement préférée et suivez les instructions pour approvisionner votre compte.

-

4Cherchez votre action préférée et consultez les statistiques essentielles. Lorsque vous êtes prêt à investir, cliquez sur "Trade".

-

5Saisissez le montant de la somme que vous souhaitez investir et configurez votre trade pour acheter l'action.

Les 3 meilleurs courtiers pour investir dans Caixa

1. eToro

Il y a plusieurs raisons pour lesquelles eToro a gagné une place sur notre liste et a été annoncé comme ayant une grande part de marché de traders. Grâce à sa constance au fil des ans, eToro a gagné la confiance et la fidélité de plus de 17 millions d'utilisateurs. Vous pouvez lire notre avis complet sur eToro ici.

Sécurité et Confidentialité

La sécurité et la confidentialité sont sans doute les facteurs les plus importants qui déterminent votre choix d'une plateforme de courtage. eToro prend très au sérieux la confidentialité et la sécurité de ses utilisateurs. La plateforme adopte une procédure de sécurité complète qui réduit les risques de perte ou de fuite d'informations. eToro est réglementé par la Cyprus Securities and Exchange Commission (CySEC) et la Financial Conduct Authority (FCA). La plateforme adopte également la méthode d'authentification à deux facteurs (2FA) et utilise le cryptage SSL pour prévenir les failles de sécurité.

Frais et Caractéristiques

eToro applique une politique sans commission pour les dépôts. Cependant, pour promouvoir les transactions actives sur la plateforme, les utilisateurs doivent payer des frais mensuels de 10 £ pour les frais d'inactivité.

eToro propose un large éventail d'offres couvrant plusieurs marchés, notamment le forex, les actions et les crypto-monnaies, ce qui contribue à une expérience de trading tout-en-un.

Étant une plateforme adaptée aux débutants, elle offre la fonction de trading de copie pour aider les traders débutants à tirer parti des stratégies de trading avancées utilisées par les traders experts. La plateforme elle-même propose également des stratégies gagnantes pour guider les échanges.

| Type de Frais | Coût |

| Frais de Commission | 0% |

| Frais de Dépôt | £0 |

| Frais de Retrait | £5 |

| Frais d'inactivité | 10£ (mensuel) |

Avantages:

- Fonction de copiage

- Facilité d'utilisation pour les traders, qu'ils soient nouveaux ou expérimentés

- Fonctionnement sur différents marchés financiers

- Politique d'absence de frais de commission.

Inconvénient:

Les offres de service à la clientèle sont limitées.

2. Capital.com

Capital.com est un courtier réputé qui prend en charge le trading sur plusieurs marchés financiers. Les dispositions de ses conditions de trading et la qualité de l'innovation et de l'efficacité du fonctionnement offertes par les fonctionnalités de la plateforme lui ont conféré une part de marché de plus de 5 millions d'utilisateurs. Les autres avantages de la plateforme sont l'absence de commission, les faibles frais de nuit et les spreads serrés. Vous pouvez lire notre revue complète de Capital.com ici.

Sécurité et Confidentialité

Accrédité par les organismes de réglementation financière, notamment la FCA, la CySEC, l'ASIC et la FSA, Capital.com adhère aux directives de sécurité du secteur pour protéger ses utilisateurs. En outre, la plate-forme est conforme aux normes de sécurité des données PCI afin de protéger les informations des clients.

Frais et Caractéristiques

Capital.com est populaire pour son offre de services de courtage gratuits. Sans frais cachés, frais d'inactivité ou frais de retrait, Capital.com applique une procédure transparente en matière de frais. La majeure partie des frais facturés par Capital.com sont des frais de spread.

L'application de trading mobile de Capital.com dispose d'un outil alimenté par l'IA qui fournit aux clients une transformation personnalisée grâce à son algorithme de détection. En outre, la plateforme dispose d'une équipe de support client efficace et réactive qui sert les clients multilingues par e-mail, par téléphone et par les canaux de chat en direct, 24 heures sur 24.

| Type de Frais | Coût |

| Frais de Commission | 0% |

| Frais de Dépôt | £0 |

| Frais de Retrait | £0 |

| Frais d'inactivité | £0 |

Avantages:

- Une équipe d'assistance à la clientèle réactive

- Facilité d'utilisation avec l'intégration MetaTrader

- Politique de négociation sans commission

Inconvénient:

Restrictions sur les CFDs.

3. Skilling

Pour un courtier qui a vu le jour en 2016, le parcours de Skilling jusqu'au sommet a été impressionnant. La plateforme propose des services sur plusieurs types d'actifs, sert des stratégies de trading avancées aux traders expérimentés, et offre des services sans commission. Vous pouvez lire notre examen complet des Skilling ici.

Sécurité et Confidentialité

Skilling est réglementé et responsable devant des organismes de réglementation financière très réputés comme la FSA et la CySEC. En outre, la plateforme dispose d'un compte bancaire différent pour les sommes versées par les traders afin de renforcer la sécurité des fonds.

Frais et Caractéristiques

Skilling, comme eToro et Capital.com, propose des services sans commission. Les commissions sont facturées sous forme de Spreads et varient en fonction du type d'action. Un autre avantage du trading sur Skilling est la flexibilité et le choix. La plateforme propose deux types de comptes pour négocier des CFD sur le forex et les métaux. Le premier est le compte Standard Skilling avec des spreads plus importants et aucune commission. En revanche, le compte Premium offre des spreads réduits et prélève des commissions sur les transactions CFD sur métaux et forex. En outre, Skilling propose des fonctionnalités telles qu'un compte de démonstration, des applications mobiles et un assistant de négociation.

| Type de Frais | Coût |

| Frais de Commission | 0% |

| Frais de Dépôt | £0 |

| Frais de Retrait | Aucun coût fixe |

| Frais d'inactivité | £0 |

Avantages:

- Politique de frais sans commission

- Équipe d'assistance réactive

Inconvénients:

- Technique pour les traders novices

- Service indisponible dans les pays tels que les États-Unis et le Canada.

Tout ce que vous devez savoir sur Caixa

Maintenant, apprenons à connaître CaixaBank plus en détail en étudiant son histoire, sa stratégie commerciale ainsi que d'autres informations concernant cette entreprise.

Histoire de Caixa

Fondée à Barcelone en 2007 sous le nom de Criteria CaixaCorp, l'entreprise a commencé comme une société cotée en bourse. L'introduction en bourse de Criteria CaixaCorp fut la plus importante jamais réalisée en Espagne en 2007. Par la suite, l'action a été promue à l'indice IBEX 35 en janvier 2008.

En 2011, Criteria CaixaCorp fut rebaptisée CaixaBank lors de sa fusion avec la banque et la compagnie d'assurance de La Caixa. À cette époque, la plupart des participations industrielles de Criteria furent cédées, mais CaixaBank a conservé des participations dans Repsol YPF et Telefónica ainsi que toutes ses participations dans d'autres sociétés de services financiers.

CaixaBank a absorbé Banca Cívica au troisième trimestre 2012. En novembre de la même année, elle a décidé de racheter Banco de Valencia, alors nationalisée. Suite à la crise politique en Catalogne en 2017, la banque a déménagé son siège à Valence. En mars 2021, CaixaBank a fusionné avec Bankia, faisant de CaixaBank la plus grande banque d'Espagne.

Quelle est la stratégie de Caixa ?

CaixaBank propose des services bancaires aux particuliers, aux entreprises et aux institutions, ainsi que des services d'assurance, de gestion d'actifs, de cartes de crédit, de gestion de trésorerie et de marché. La société détient également un portefeuille d'actifs immobiliers ainsi que des participations dans les sociétés Repsol, pétrole et gaz, et Telefónica, télécommunications.

Le Groupe CaixaBank utilise une stratégie « people first », ce qui lui a permis de rester le groupe leader de la banque de détail en Espagne tout en continuant à développer ses services au Portugal, entre autres pays. Sa stratégie se concentre sur l'amélioration de l'expérience de ses clients de façon multiple : en transformant le réseau d'agences, en élargissant les modèles de services à distance et numériques, en enrichissant l'écosystème de produits et services et en étudiant les parcours de ses clients via des cartes d'expérience.

Comment Caixa gagne-t-elle de l'argent ?

La société gagne de l'argent grâce à ses services bancaires et d'assurance universelle, ainsi qu'à ses participations dans plusieurs domaines, notamment la firme pétrolière et gazière Repsol, la société de télécommunications Telefónica, ainsi que dans plusieurs autres institutions financières.

En ce qui concerne ses services bancaires commerciaux, ses revenus proviennent des intérêts qu'elle facture pour prêter de l'argent aux particuliers, aux PME et aux entreprises. Sa filiale de banque d'investissement tire des profits des frais qu'elle facture pour ses services de banque d'investissement et de conseil, ainsi que de ses activités de trading sur les marchés financiers. La section des assurances de la banque, quant à elle, perçoit les primes d'assurance ainsi que des frais associés à ses services de gestion d'actifs.

Comment Caixa s'est-elle comportée ces dernières années ?

L'action s'est promenée entre le haut et le bas depuis son introduction en bourse en 2007. Dans l'ensemble, elle est en baisse : en octobre 2021, elle s'est négociée autour de 2,68 € contre 5,44 € en 2007. Son résultat de 5,66 € était juste un pic en janvier 2011. En fait, la clôture de ses débuts à 5,25 € a été le chiffre le plus élevé auquel elle a clôturé depuis le jour où elle a été cotée.

Source : Yahoo ! Finance

Où peut-on acheter des actions Caixa ?

Trader un CFD sur actions ou tout simplement opter pour le spread bet est très différent de l'achat de l'action réelle auprès d'un courtier en valeurs mobilières. Avec le trading de CFD, vous ne faites que spéculer sur les mouvements de prix de l'action sans la posséder. Pour être propriétaire d'actions CaixaBank, vous devez les acheter par l'intermédiaire d'un courtier en valeurs mobilières international ayant accès à la Bolsa de Madrid. Cependant, certains fournisseurs de CFD peuvent également vous permettre d'acheter des actions réelles.

Alors que la plupart des courtiers en valeurs mobilières internationaux n'offrent que les comptes de négociation d'actions standard, ceux basés au Royaume-Uni proposent également des comptes d'actions fiscalement avantageux tels que les ISA ou SIPP. Il est également possible d'acheter CaixaBank DR auprès de la branche de trading de n'importe quelle grande banque internationale de votre pays.

Encadré analyse fondamentale

Contrairement à l'analyse technique, à travers laquelle les traders utilisent l'évolution historique des prix d'une action pour prévoir ses mouvements futurs, l'analyse fondamentale est utilisée par les investisseurs pour évaluer une action en étudiant les activités de l'entreprise afin de connaître sa santé financière et sa valeur intrinsèque.

De nombreux facteurs sont pris en compte par les investisseurs lors de l'évaluation d'une action en utilisant d'une analyse fondamentale, notamment des éléments non-mesurables tels que la culture de la direction de l'entreprise et ses antécédents. Mais dans ce guide, nous nous concentrerons sur les mesures financières mesurables, telles que les revenus de l'entreprise, le bénéfice par action, le ratio C/B, le rendement du dividende et les flux de trésorerie.

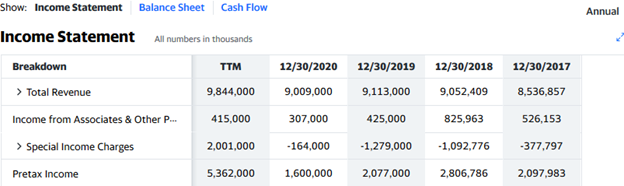

Revenus de Caixa

Aussi appelé « ligne du haut, » le chiffre d'affaires est la somme d'argent qu'une entreprise tire de la vente de ses produits ou services. Il est visible en tête du compte de résultat de la société dans son rapport trimestriel ou annuel ou encore sur le site internet de votre courtier.

La croissance du chiffre d'affaires d'une année sur l'autre ou d'un trimestre à l'autre montre que la société est capable de réaliser plus de ventes. Toute proportion gardée, cette situation devrait se traduirait par plus de bénéfices. Au cours de l'exercice 2020, CaixaBank a enregistré un chiffre d'affaires de 9,01 milliards d'euros. Cela implique une baisse de 1,1 % par rapport au chiffre d'affaires de 2019. L'exercice 2020 fut une année difficile pour la plupart des sociétés en raison de l'impact de la pandémie de la COVID-19.

Source : Yahoo ! Finance

Bénéfice par action de Caixa

Le bénéfice net d'une entreprise, également appelé résultat net, correspond à la somme des revenus restants après soustraction de tous les coûts de fonctionnement. Mais le chiffre qui est plus important pour vous, c'est le bénéfice par action (BPA) puisque vous ne possédez que quelques actions de l'entreprise, et non l'ensemble de l'entreprise.

Pour calculer le BPA, il faut diviser le bénéfice total (moins les dividendes versés aux actionnaires privilégiés) par le nombre d'actions en circulation (actions ordinaires). Vous n'avez cependant pas besoin de calculer le BPA vous-même, car vous l'obtiendrez facilement sur le site web de votre courtier en valeurs mobilières ou sur l'un des principaux sites web financiers. Le BPA annuel de CaixaBank pour l'exercice 2020 était de 0,21 €.

Ratio C/B de Caixa

Le ratio C/B (ratio cours/bénéfice) d'une entreprise est utilisé pour comparer le cours de son action à son bénéfice par action. Cette valeur est obtenue en divisant le cours actuel de l'action par le BPA annuel. Compte tenu du cours de l'action CaixaBank de 2,635 € au moment de la rédaction et de son BPA annuel de 0,21 € pour l'exercice 2020, le ratio C/B de la société serait d'environ 12,55 (2,635 / 0,21).

Les investisseurs sont donc prêts à payer 12,55 € pour chaque euro que l'entreprise gagne en bénéfices. En d'autres termes, ils sont prêts à attendre plus de 12 ans pour récupérer leur investissement uniquement sur les bénéfices, en supposant que les bénéfices restent les mêmes chaque année.

En généram, un ratio C/B élevé indique souvent que l'action est surévaluée, mais en fait, il n'existe aucune valeur limite pour le ratio C/B. Les investisseurs le comparent souvent avec celui d'actions similaires pour savoir ou non s'il est élevé. Le ratio C/B ne tient pas non-plus compte de la croissance des bénéfices, c'est pour cette raison que vous devriez connaître également le ratio PEG, car celui-ci indique la valeur C/B ajustée à la croissance.

Rendement du dividende de Caixa

Les dividendes sont des paiements qu'une entreprise verse à ses actionnaires et représentent leur part des bénéfices de l'entreprise. Ces paiements peuvent être trimestriels, semestriels ou annuels. CaixaBank a pour habitude de verser des dividendes et pour l'exercice 2020, elle a versé un dividende de 0,0268 €. Chaque fois que des dividendes sont déclarés, le cours de l'action augmente jusqu'à la date ex-dividende et baisse par la suite.

Les investisseurs utilisent le rendement du dividende pour savoir comment le dividende annuel total se compare au cours de l'action : étant donné que le dividende annuel de CaixaBank est de 0,0268 € par action pour l'exercice 2020 et le cours de l'action est de 2,635 €, le rendement du dividende est de 1,02 % (0,0268 / 2,635). Ce chiffre est disponible avec d'autres ratios financiers sur le site web de votre courtier en valeurs mobilières ou sur l'un des principaux sites web financiers : vous n'avez donc pas à le calculer vous-même.

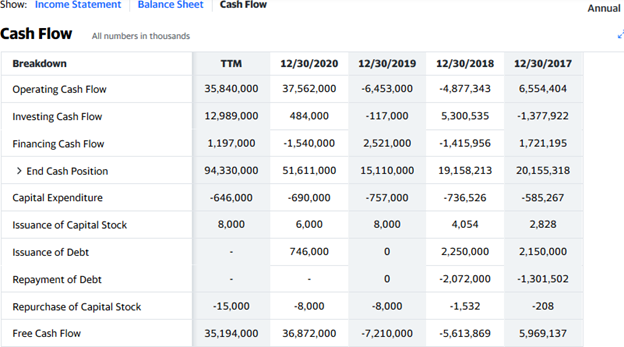

Flux de trésorerie de Caixa

Les flux de trésorerie font référence à la façon dont une entreprise génère et dépense de la trésorerie ainsi que des équivalents de trésorerie. Ce montant figure dans le tableau des flux de trésorerie, disponible à côté des autres états financiers dans la rubrique financière de l'entreprise sur le site web d'un courtier ou sur l'un des principaux sites web financiers, comme ci-dessous :

Source : Yahoo ! Finance

Le chiffre le plus important de l'état des flux de trésorerie est le flux de trésorerie disponible, car il montre combien il reste à l'entreprise après avoir réglé des dépenses importantes. D'après les résultats ci-dessus, CaixaBank disposait d'environ 36,9 milliards d'euros de flux de trésorerie disponibles à la fin de l'exercice 2020. C'est la somme que l'entreprise peut utiliser pour financer son expansion, verser des dividendes ou rembourser ses dettes.

Pourquoi acheter des actions Caixa ?

Comme la plupart des actions dans le domaine bancaires, l'action CaixaBank est cyclique, augmentant et diminuant en fonction de l'état de l'économie. Même par rapport à ses pairs, l'action a mal performé depuis qu'elle est devenue publique (elle n'a jamais clôturé au-dessus de son cours d'ouverture). Malgré les mauvaises performances, la société est tournée vers la croissance et a réalisé des acquisitions clé. Elle a également investi dans des actifs non-financiers.

Voici quelques-unes des raisons pour lesquelles vous pourriez vouloir acheter des actions CaixaBank :

- L'entreprise est innovante et a un état d'esprit expansionniste.

- Elle a l'habitude de verser des dividendes réguliers.

- Suite à son acquisition de Bankia, la banque est le plus grand prêteur en Espagne.

Conseil d'expert sur l'achat d'actions Caixa

“ Le mouvement des prix des actions est cyclique, il est donc préférable d'acheter à la baisse et de profiter de la hausse à venir. En d'autres termes, le cours de l'action Caixa a tendance à monter et à descendre avec le cycle économique. Acheter l'action moins chère, au point bas du cycle, améliorera également votre rendement en dividendes. Donc, si un mouvement de hausse est déjà en cours, il sera peut-être préférable d'attendre le mouvement de baisse suivant. ”- kanirobinson

5 éléments à prendre en considération avant d'acheter des actions Caixa

Réfléchissez à ces cinq éléments avant d'acheter des actions :

1. Comprendre l'entreprise

Il peut être raisonnable d'investir dans une entreprise que vous connaissez, et même dont vous utilisez les produits ou services. Mais ce n'est pas une raison suffisante pour investir dans une action si vous ne tenez pas également compte des facteurs fondamentaux. Il est nécessaire d'étudier l'entreprise pour comprendre son modèle économique et la manière dont elle gagne de l'argent. Bien que vous puissiez être client chez CaixaBank et apprécier ses services, il se peut que la banque connaisse des pertes d'année en année, ce qui en fait un mauvais investissement.

2. Comprendre les bases de l'investissement

Apprenez les bases de l'investissement avant de placer de l'argent sur le marché. Il est primordial de comprendre comment fonctionne le marché et connaître les mesures que vous pouvez prendre pour protéger votre capital afin de ne pas gaspiller votre argent. Vous devez apprendre à exécuter des ordres et quel est le bon moment pour utiliser un ordre à cours limité ou au marché. Un autre aspect dont vous devez être conscient est la gestion des risques : étudiez les techniques de gestion de capitaux, ainsi que les méthodes de diversification.

3. Choisissez soigneusement votre courtier.

Bien qu'il existe de nombreux courtiers en valeurs mobilières parmi lesquels choisir, le courtier en valeurs mobilières que vous sélectionnerez doit être soumis aux réglementations dans votre pays de résidence. Cela vous permettra, entre autres, de bénéficier de tout régime d'assurance de fonds disponible dans votre pays, tel que le Financial Services Compensation Scheme (FSCS) au Royaume-Uni. Parmi les autres facteurs à prendre en compte avant de choisir un courtier, citons le service clientèle, les méthodes de paiement, les frais de trading, la plateforme et les outils de trading, ainsi que les types d'ordres pris en charge.

4. Décidez de la somme que vous voulez investir.

Il est important de déterminer combien vous souhaitez investir et le pourcentage à allouer à chaque action. Vous devez également planifier la façon dont vous souhaitez placer l'argent sur le marché : il est possible d'investir la somme entière en une seule fois, mais il peut être préférable d'adopter la méthode de dollar cost averaging afin de réduire l'impact de la volatilité du marché.

Encore une chose : il est très important que vous investissiez une somme que vous pouvez vous permettre de perdre, et si vous êtes débutant, évitez d'utiliser l'effet de levier, peu importe la rentabilité de l'action - l'effet de levier peut simultanément amplifier vos gains et vos pertes.

5. Décidez d'un objectif pour votre investissement.

Pour finir, vous devez définir votre objectif d'investissement. Pour quelle raison investissez-vous ? Il se peut que vous souhaitiez constituer un fonds de pension pour votre retraite ou obtenir des fonds pour les études de vos enfants. Quelle que soit la raison, il est nécessaire de prévoir quand vous tirerez profit de votre investissement. Est-ce lorsque le prix atteindra un niveau spécifique, lorsque les fondamentaux ne seront plus performants ou lorsque vos enfants auront un certain âge ? Mettez cet objectif par écrit et tenez-vous-y.

L'essentiel sur l'achat d'actions Caixa

CaixaBank, SA est une multinationale espagnole spécialisée dans les services financiers qui propose des services bancaires, d'investissement et d'assurance. Vous déciderez peut-être d'investir dans cette banque espagnole de premier plan pour bénéficier d'un revenu régulier grâce au versement de ses dividendes, mais vous devrez passer par un courtier en valeurs mobilières international ayant accès à la Bolsa de Madrid où les actions se négocient.

Si vous êtes prêt à investir dans les actions de CaixaBank dès maintenant, ouvrez un compte de trading d'actions chez un courtier en valeurs mobilières et réfectionnez l'action sur sa plateforme. Passez ensuite un ordre d'achat : il peut s'agir d'un ordre au marché ou à cours limité.

Si vous n'êtes pas prêt à investir pour le moment, continuez à lire nos guides pour glaner plus d'informations sur l'investissement. Vous pouvez également vous essayer au « paper trading » par le biais du compte de démonstration d'un courtier en valeurs mobilières pour apprendre à passer des ordres.

Autres Actions

FAQ

-

Le chiffre d'affaires est souvent appelé la ligne du haut, car il apparaît sur la première ligne du compte de résultat d'une entreprise. C'est le premier chiffre avant que le coût des ventes ne soit déduit pour obtenir le bénéfice brut. Lorsque les revenus d'une entreprise augmentent, on dit qu'elle génère une croissance du chiffre d'affaires.

-

Le revenu net d'une entreprise est parfois appelé le résultat net parce qu'il s'agit du dernier chiffre affiché sur le compte de résultat - il est apparaît sur compte de résultat, sur la toute dernière ligne. Le revenu net est le montant restant après que toutes les dépenses, taxes et intérêts ont été déduits du revenu.

-

Le ratio cours / bénéfice / croissance (PEG) compare le ratio C/B d'une entreprise à son taux de croissance attendu des bénéfices. Il est calculé en divisant le ratio C/B par le taux de croissance des bénéfices sur une période donnée. Ce résultat aide les investisseurs à prendre en compte les perspectives de croissance future des bénéfices lors de l'évaluation d'une action.

-

Un ordre au marché est un ordre d'achat ou de vente d'une action au meilleur prix disponible sur le marché à ce moment-là. Bien qu'un ordre au marché assure une exécution rapide de la transaction, il ne garantit pas un prix spécifié. Il est à utiliser pour ceux qui souhaitent que leurs transactions soient exécutées immédiatement.

-

Lorsque des dividendes sont déclarés, les investisseurs se précipitent pour acheter les actions afin de bénéficier du dividende. Ce mouvement crée une demande accrue pour les actions. À la date de détachement du dividende, la société crée une limite sur son registre pour que ceux qui achètent les actions par la suite ne puissent pas bénéficier du dividende. Cette démarche réduit l'intérêt pour l'action et fait baisser la demande.

-

Elle est nécessaire si vous envisagez de bénéficier de fluctuations de prix à court terme. L'analyse fondamentale à elle seule peut ne pas suffire, car vous ne pourrez pas déterminer si l'action vaut la peine d'être achetée et conservée à long terme. En général, elle ne suffit pas pour indiquer le bon moment pour acheter l'action si votre horizon temporel est de 6 mois ou moins.