Où Walmart, Amazon et Target dépensent des milliards dans une économie en ralentissement

Lorsque l’économie ralentit, la réponse classique des entreprises de consommation est de réduire les dépenses: ralentir l’embauche, peut-être licencier des travailleurs, réduire le marketing ou même ralentir le rythme des investissements technologiques, retardant les projets jusqu’à ce que les affaires reprennent.

Mais ce n’est pas du tout ce que fait le secteur américain de la vente au détail en difficulté cette année.

Avec l’indice S&P Retail en baisse de près de 30 % cette année, la majeure partie du secteur augmente ses investissements dans les dépenses en capital à deux chiffres, y compris les leaders du secteur Walmart Inc (NYSE: WMT) et Amazon.com, Inc. (NASDAQ: AMZN). Parmi le niveau supérieur, seuls le fabricant de vêtements en difficulté Gap Inc (NYSE: GPS) et la chaîne d’amélioration de l’habitat Lowe`s Companies Inc (NYSE: LOW) réduisent considérablement leurs dépenses. Chez le détaillant d’électronique Best Buy Co Inc (NYSE: BBY), les bénéfices du premier semestre ont chuté de plus de moitié, mais les investissements ont augmenté de 37 %.

“Il y a certainement des inquiétudes et une prise de conscience des coûts, mais il y a une hiérarchisation en cours”, a déclaré Thomas O’Connor, vice-président de la recherche sur la chaîne d’approvisionnement et la vente au détail chez le cabinet de conseil Gartner. “Une leçon a été tirée des séquelles de la crise financière”, a déclaré O’Connor.

Cette leçon ? Les investissements réalisés par des leaders dépensiers comme Walmart, Amazon et Home Depot Inc (NYSE: HD) devraient entraîner l’année prochaine des clients de rivaux plus faibles, alors que les flux de trésorerie discrétionnaires des consommateurs devraient rebondir après une sécheresse d’un an en 2022 et relancer les achats après que les dépenses en biens aient en fait diminué au début de cette année.

Après le ralentissement de 2007-2009, 60 entreprises classées par Gartner comme “entreprises à croissance efficace” qui ont investi pendant la crise ont vu leurs bénéfices doubler entre 2009 et 2015, tandis que les bénéfices des autres entreprises ont à peine changé, selon un rapport de 2019 sur 1 200 entreprises américaines et européennes.

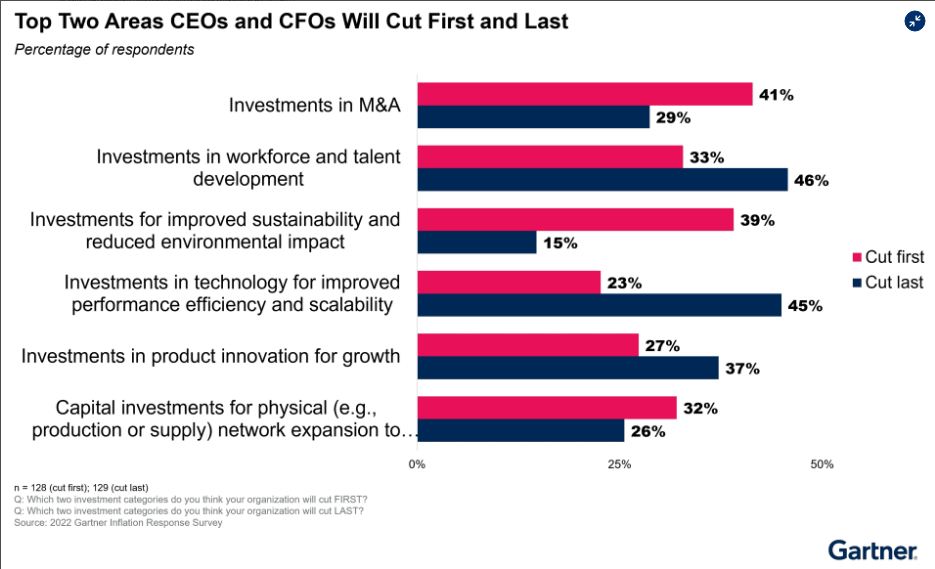

Les entreprises ont pris ces données à cœur, avec une récente enquête Gartner auprès de cadres financiers de tous les secteurs montrant que les investissements dans la technologie et le développement de la main-d’œuvre sont les dernières dépenses que les entreprises prévoient de réduire alors que l’économie lutte pour empêcher l’inflation récente de provoquer une nouvelle récession. Les budgets pour les fusions, les plans de durabilité environnementale et même l’innovation de produits passent au second plan, selon les données de Gartner.

Aujourd’hui, certains détaillants améliorent le fonctionnement des chaînes d’approvisionnement entre les magasins et leurs fournisseurs. C’est une priorité chez Home Depot, par exemple. D’autres, comme Walmart, s’efforcent d’améliorer les opérations en magasin afin que les étagères soient réapprovisionnées plus rapidement et que moins de ventes soient perdues.

La tendance à davantage d’investissements se construit depuis une décennie, mais a été catalysée par la pandémie de Covid, a déclaré l’économiste du Progressive Policy Institute Michael Mandel.

“Même avant la pandémie, les détaillants passaient des investissements dans les structures à des investissements actifs dans l’équipement, la technologie et les logiciels”, a déclaré Mandel. “[Between 2010 and 2020], les investissements en logiciels dans le secteur de la vente au détail ont augmenté de 123 %, contre un gain de 16 % dans le secteur manufacturier.”

Chez Walmart, l’argent afflue dans des initiatives telles que VizPick, un système de réalité augmentée lié aux téléphones portables des travailleurs qui permet aux associés de réapprovisionner les étagères plus rapidement. La société a augmenté ses dépenses en capital de 50% à 7,5 milliards de dollars au cours du premier semestre de son exercice, qui se termine en janvier. Son budget de dépenses en capital cette année devrait augmenter de 26% pour atteindre 16,5 milliards de dollars, a déclaré Arun Sundaram, analyste chez CFRA Research.

“La pandémie a évidemment changé l’ensemble de l’environnement de vente au détail”, a déclaré Sundaram, obligeant Walmart et d’autres à être efficaces dans leurs back-offices et à adopter encore plus les canaux en ligne et les options de ramassage en magasin. «Cela a permis à Walmart et à tous les autres détaillants d’améliorer leurs chaînes d’approvisionnement. Vous voyez plus d’automatisation, moins de cueillette manuelle [in warehouses] et plus de robots.

La semaine dernière, Amazon a annoncé sa dernière acquisition de robotique d’entrepôt, la société belge Cloostermans, qui propose une technologie permettant de déplacer et d’empiler des palettes et des marchandises lourdes, ainsi que d’emballer des produits ensemble pour la livraison.

La campagne de Home Depot pour réorganiser sa chaîne d’approvisionnement est en cours depuis plusieurs années, a déclaré O’Connor. Son effort sur la chaîne d’approvisionnement unique nuit en fait aux bénéfices pour le moment, selon les informations financières de l’entreprise, mais il est essentiel à la fois à l’efficacité opérationnelle et à un objectif stratégique clé – créer des liens plus étroits avec les entrepreneurs professionnels, qui dépensent beaucoup plus que les bricoleurs. qui ont été le pain et le beurre de Home Depot.

“Pour servir nos pros, il s’agit vraiment d’éliminer les frictions grâce à une multitude d’offres et de capacités de produits améliorées”, a déclaré le vice-président exécutif Hector Padilla aux analystes lors de l’appel téléphonique de Home Depot au deuxième trimestre. “Ces nouveaux actifs de la chaîne d’approvisionnement nous permettent de le faire à un niveau différent.”

Le magasin du futur des enseignes vieillissantes

Certains détaillants généralistes se concentrent davantage sur le renouvellement d’une marque de magasin vieillissante. Chez Kohl’s Corporation (NYSE: KSS), le point culminant du budget des dépenses en immobilisations de cette année est l’expansion de la relation de l’entreprise avec Sephora, qui ajoute des mini-magasins dans les 400 magasins Kohl cette année. Le partenariat aide le détaillant du marché intermédiaire à ajouter un élément de style à son image par ailleurs insipide, ce qui a contribué à sa croissance relativement faible des ventes au premier semestre, a déclaré Landon Luxembourg, expert en commerce de détail au cabinet de conseil Third Bridge. Les investissements du premier semestre ont plus que doublé cette année chez Kohl’s.

Environ 220 millions de dollars de l’augmentation des dépenses de Kohl étaient liés à l’investissement dans l’inventaire de produits de beauté pour soutenir l’ouverture de 400 magasins Sephora en 2022, selon la directrice financière Jill Timm. « Nous continuerons cela l’année prochaine. … Nous sommes impatients de travailler avec Sephora sur cette solution pour tous nos magasins », a-t-elle déclaré aux analystes lors du dernier appel aux résultats de la société à la mi-août.

Target dépense 5 milliards de dollars cette année pour ajouter 30 magasins et en moderniser 200 autres, portant son nombre de magasins rénovés depuis 2017 à plus de la moitié de la chaîne. Il étend également son propre partenariat de beauté dévoilé pour la première fois en 2020, avec Ulta Beauty Inc (NASDAQ: ULTA), ajoutant 200 centres Ulta en magasin en route pour en avoir 800.

Et le plus gros dépensier de tous est Amazon.com, qui a dépensé plus de 60 milliards de dollars en immobilisations en 2021. Alors que les chiffres des dépenses en immobilisations déclarés par Amazon incluent sa division de cloud computing, il a dépensé près de 31 milliards de dollars en biens et équipements au premier semestre de l’année. – en hausse par rapport à une année 2021 déjà record – même si l’investissement a rendu le flux de trésorerie disponible de l’entreprise négatif.

C’est suffisant pour inciter même Amazon à freiner un peu, le directeur financier Brian Olsavsky ayant déclaré aux investisseurs qu’Amazon transférait une plus grande partie de ses investissements vers la division du cloud computing. Cette année, il estime qu’environ 40 % des dépenses soutiendront les entrepôts et la capacité de transport, en baisse par rapport aux 55 % combinés de l’année dernière. Il prévoit également de dépenser moins dans les magasins du monde entier – “pour mieux s’aligner sur la demande des clients”, a déclaré Olsavksy aux analystes après ses derniers revenus – déjà un poste budgétaire beaucoup plus petit en pourcentage.

Chez Gap – qui a vu ses actions baisser de près de 50 % cette année – les dirigeants ont défendu leurs coupes dans les dépenses en capital, affirmant qu’ils devaient défendre les bénéfices cette année et espérer rebondir en 2023.

“Nous pensons également qu’il existe une opportunité de ralentir de manière plus significative le rythme de nos investissements dans la technologie et la plate-forme numérique afin de mieux optimiser nos bénéfices d’exploitation”, a déclaré la directrice financière Katrina O’Connell aux analystes après ses derniers résultats.

Et Lowe’s a détourné la question d’un analyste sur les réductions de dépenses, affirmant qu’il pourrait continuer à prendre des parts de marché à des concurrents plus petits. Lowe’s a été le meilleur marché boursier par rapport à Home Depot au cours de la dernière année et des périodes depuis le début de l’année, bien que les deux aient connu des baisses importantes en 2022.

“L’amélioration de l’habitat est un marché de 900 milliards de dollars”, a déclaré le PDG de Lowe, Marvin Ellison, sans mentionner Home Depot. “Et je pense qu’il est facile de se concentrer uniquement sur les deux plus grands acteurs et de déterminer le gain de part de marché global uniquement sur cette base, mais il s’agit d’un marché vraiment fragmenté.”